ดร. เบญจรงค์ เผยทฤษฏีการลงทุนคอนโด LTV อสังหาฯ 1-5 ล้านหนี้เสียต่ำสุด

16 May 2560

ศัพท์น่ารู้

1. LTV

LTV หมายถึง อัตราส่วนเงินให้สินเชื่อต่อมูลค่าหลักประกัน (Loan to Value: LTV ratio) มาบ้าง โดยมาตรการที่เพิ่งแถลงข่าวนั้น ได้กำหนด LTV สำหรับสินเชื่อเพื่อซื้อคอนโดมิเนียมที่อัตราร้อยละ 90 หมายความว่า ผู้ที่ซื้อและทำสัญญาจะซื้อจะขายจะสามารถได้รับการอนุมัติสินเชื่อจากสถาบันการเงินต่างๆ เพียง 90% ของมูลค่าที่อยู่อาศัยเท่านั้น

2. NPL

NPL หมายถึง สินเชื่อที่ไม่ก่อให้เกิดรายได้ (Non-Performing Loan) หรือที่เรียกกันว่าหนี้เสีย หรือหนี้ที่ไม่ก่อให้เกิดรายได้ ซึ่งเกิดจากลูกหนี้เงินกู้ของสถาบันการเงินต่าง ๆ ไม่สามารถที่จะชำระดอกเบี้ยและเงินต้นให้กับสถาบันการเงินที่ปล่อยให้กู้เป็นระยะเวลาเกินกว่า 3 เดือนขึ้นไป โดยมีหลักการพิจารณาลูกหนี้ว่ามีการผิดนัดเกิน 3 เดือนหรือไม่ หากเกินจะถือว่าเป็นลูกหนี้ NPL ในทันที

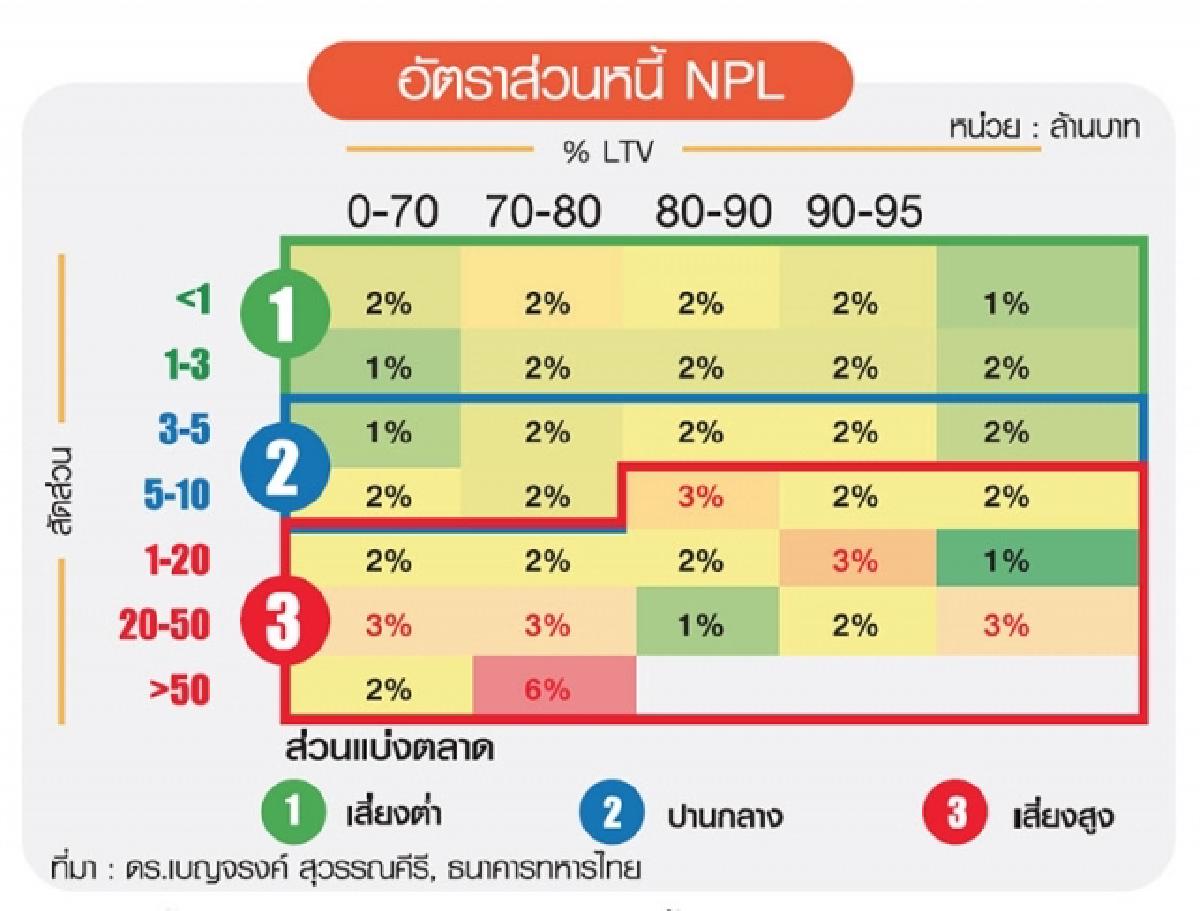

"ดร.เบญจรงค์ สุวรรณคีรี" ผู้ช่วยกรรมการผู้จัดการใหญ่และหัวหน้านักวิเคราะห์ ศูนย์วิเคราะห์เศรษฐกิจ ธนาคารทหารไทย นำเสนอทฤษฎีสวนกระแสว่าด้วยการเก็บเงินดาวน์ตัวเลขที่โชว์คืออสังหาริมทรัพย์ราคา 1-5 ล้านบาท มี "ความเสี่ยงต่ำ" ต่อปัญหาหนี้เสีย หรือ NPL สวนทางกับกลุ่มราคาเกิน 10-50 ล้านบาทขึ้นไปที่มี "ความเสี่ยงสูง" ในการเกิดหนี้ NPL

แบ่งความเสี่ยงต่ำ-กลาง-สูง

"ดร.เบญจรงค์" ออกตัวว่า ดาต้าเบส หรือฐานข้อมูลของตารางอัตราส่วน LTV ดึงตัวเลขมาจากคลังข้อมูลธนาคารแห่งประเทศไทย (ธปท.) โดยแบ่งความเสี่ยง 3 ระดับ ได้แก่ เสี่ยงต่ำ-เสี่ยงปานกลาง-เสี่ยงสูง

โดยสถิติยังต้องสัมพันธ์กับมาตรการเรียกเก็บ LTV (Loan to Value) อธิบายง่าย ๆ คือมาตรการเรียกเก็บเงินดาวน์

ตัวอย่าง LTV 90%

มูลค่า 1,000,000 สามารถกู้ได้สูงสุด 900,000 บาท เท่ากับต้องเรียกเก็บเงินดาวน์ 100,000 บาท

ตามตารางอัตราส่วน LTV แสดงให้เห็นถึงอสังหาฯ ราคา 1-5 ล้านบาท ความเสี่ยงต่ำสุด เป็นหนี้เสีย 1-2%

กลุ่มเสี่ยงปานกลาง ย้อนกลับไปอยู่ในอสังหาฯราคา 5-10 ล้านบาท หนี้เสีย 3% กรณีเรียกเก็บเงินดาวน์ 10-20%

และเริ่มเห็นกลุ่มเสี่ยงสูงที่ราคา 20-50 ล้านบาท หนี้เสีย 3% และอสังหาฯเกิน 50 ล้านบาท กลายเป็นกลุ่มเสี่ยงสูงสุด มีสถิติหนี้เสียถึง 6% ทั้ง ๆ ที่การใช้สินเชื่อต้องมีเงินดาวน์ 20-30% ก็ตาม

ผู้ซื้อคอนโดเพื่ออยู่อาศัยจริง NPL ต่ำสุด

ในหัวข้อบรรยาย "วิเคราะห์ภาพรวมเศรษฐกิจภายในประเทศและเศรษฐกิจโลก ปี 2560 และแนวโน้มปี 2561" ดร.เบญจรงค์มองว่าตลาดที่อยู่อาศัยเริ่มต้นปีไม่สวยเท่าไหร่ จังหวะการฟื้นตัวยังไม่ได้ดีเสียทีเดียว

หัวใจหลักยังรวมถึงภาคสินเชื่อ ต้องมองสองด้านคือปล่อยกู้ผู้ประกอบการและผู้กู้ซื้ออสังหาฯ สิ่งที่เห็น มอร์เกจ (สินเชื่อรายย่อย) ยังมีความเสี่ยง NPL ที่พุ่งสูงขึ้น โดยส่วนหนึ่งมาจากสินเชื่อที่อยู่อาศัย

ล่าสุด ไตรมาส 1/60 แบงก์กรุงเทพสินเชื่ออสังหาฯขยายตัวได้ 4% ธนชาต 8% ทีเอ็มบี 7% นั่นคือมีผู้เล่นมากขึ้น มีการปล่อยกู้ผู้ประกอบการมากขึ้น นายแบงก์คุยกันเองว่าจะเริ่มมาออกสินเชื่อด้านนี้มากขึ้น

คำถามเกี่ยวกับความเสี่ยงผู้กู้ พบว่า ความเสี่ยงอสังหาฯราคาสูงกับราคาล่างๆ เสี่ยงพอกัน ยิ่งไปกว่านั้นยังพบว่า ราคา 1-3 ล้านบาท ตัวเลข NPL ไม่ได้สูงเลย อาจเพราะเป็นอสังหาฯหลังแรกทำให้ผู้กู้มีความหวงแหนสูง"

LTV ไม่ได้สะท้อนความเสี่ยงทั้งหมด

ตาราง LTV ข้างต้นเป็นการวิเคราะห์ตลาด เราไว้ดูทิศทางตลาดจะไปทางไหน ยังไม่เกี่ยวข้องกับการพิจารณาสินเชื่อ ความเสี่ยงสินเชื่ออสังหาฯ เพราะฉะนั้นการดูแค่ LTV อาจไม่พอ ต้องดูอย่างอื่นประกอบด้วย เช่น ความสามารถในการชำระหนี้ วงเงินกู้ รวมถึงหนี้ต่อรายได้

ปกติยิ่งเก็บเงินดาวน์น้อย ความเสี่ยงยิ่งสูง แต่ชาร์ตนี้มองแต่เงินดาวน์อย่างเดียวไม่ได้ ต้องมีมิติอื่นมาประกอบด้วย ตัวนี้แสดงว่า LTV ไม่สามารถชี้ความเสี่ยงได้เบ็ดเสร็จ ต้องมีตัวอื่นประกอบด้วย

ซึ่งการบรรยายในครั้งนี้ เป็นการชี้ให้กลุ่มผู้ประกอบการกับธนาคารพาณิชย์เห็นมากกว่า เพราะคนที่ใช้ LTV มาเป็นตัวในการตัดสินใจลงทุนเยอะๆ คือธนาคารพาณิชย์ เรื่องการพิจารณาสินเชื่อ บอกว่าใช้ LTV อย่างเดียวไม่ได้ และฝั่งผู้ประกอบการจะได้เห็นว่าความเสี่ยงที่เกิดขึ้น ต้องบอกว่าเกี่ยวข้องกับขนาดของราคาของอสังหาฯ ด้วย

ขอบคุณข้อมูลจาก ประชาชาติธุรกิจออนไลน์