ธปท. ส่งเกณฑ์สินเชื่อเพื่อที่อยู่อาศัยใหม่ มาตรการสกัดขานักเก็งกำไร มีผลบังคับใช้ 1 เม.ย. นี้

6 December 2561

ธปท. หวั่นภาวะฟองสบู่จากปัญหาสินเชื่อเพื่อที่อยู่อาศัย งัดมาตรการขัดขานักลงทุน ลด demand เทียม

เดี๋ยวนี้ใครๆ ก็นิยมซื้อที่ดินหรือคอนโดเก็บไว้เก็งกำไรกันทั้งนั้น เพราะหลายปีที่ผ่านมา ดัชนีราคาที่ดินและอาคารชุดยังคงปรับตัวสูงขึ้นเรื่อยๆ ในขณะที่รายได้เฉลี่ยของผู้กู้ซื้ออสังหาริมทรัพย์เหล่านี้กลับโตตามไม่ทันน่ะสิ งานนี้ธนาคารแห่งประเทศไทยเลยหวั่นๆ กลัวว่าถ้าปล่อยทิ้งไว้นานๆ อาจเกิดฟองสบู่แตกขึ้นมาแล้วจะกลายเป็นเรื่องใหญ่ จึงต้องปล่อยเกณฑ์การกำกับดูแลสินเชื่อเพื่อที่อยู่อาศัยใหม่มารองรับไว้

แต่ผลกระทบจะไปตกที่ใคร แล้วข้อดีของเกณฑ์การกำกับดูแลสินเชื่อเพื่อที่อยู่อาศัยนี้จะมีอะไรบ้างนั้น Esto ก็ได้สรุปคร่าวๆ มาให้ทุกคนทำความเข้าใจกันได้ง่ายขึ้นแล้ว

สาเหตุที่ต้องปรับเกณฑ์สินเชื่อเพื่อที่อยู่อาศัยใหม่

เนื่องด้วยปัจจุบันสถาบันการเงินแข่งขันกันปล่อยสินเชื่อเพื่อที่อยู่อาศัยที่ระดับ LTV สูง เพื่อรักษาหรือเพิ่มส่วนแบ่งตลาดและรายได้

LTV คืออัตราส่วนการให้สินเชื่อเพื่อซื้อที่อยู่อาศัยเทียบกับมูลค่าบ้าน ตัวอย่างเช่น ถ้าบ้านมีราคา 1 ล้านบาท ธนาคารพาณิชย์ปล่อยสินเชื่อให้ลูกค้าเพื่อซื้อบ้านเป็นเงินจำนวน 9 แสนบาท ในกรณีนี้ ธนาคารพาณิชย์จะปล่อยสินเชื่อโดยมี LTV ในอัตราส่วนร้อยละ 90

ดังนั้นความหมายโดยนัยของ LTV ระดับนี้ ก็คือ ผู้ซื้อบ้านต้องมีเงินเป็นของตัวเองเพื่อจ่ายซื้อบ้าน 1 แสนบาท ที่เหลือค่อยรอขอกู้ธนาคารพาณิชย์อีก 9 แสนบาท

ซึ่งการปล่อยสินเชื่อโดยมีระดับ LTV สูงนี้จะหมายความว่า “สถาบันการเงินบางแห่งได้ปล่อยสินเชื่อโดยมี LTV ในอัตราส่วนที่เท่ากับหรือมากกว่า 100%” ‘แบบนี้คนไม่มีเงินออมส่วนดาวน์ก็สามารถขอกู้ได้สบายๆ’ การผ่อนปรนมาตรฐานการให้สินเชื่อเพื่อที่อยู่อาศัยจากภาวะการแข่งขันที่สูงขึ้นนี้ ส่งเสริมให้เกิดพฤติกรรมการกู้ยืมเกินความจำเป็นในภาคครัวเรือน และกระตุ้นให้ตลาดอสังหาริมทรัพย์เติบโตเกินความต้องการซื้อเพื่ออยู่อาศัยที่แท้จริง

การผ่อนปรนการให้สินเชื่อเพื่อที่อยู่อาศัย ล้วนสร้างความเปราะบางแก่ระบบการเงินในระยะยาว

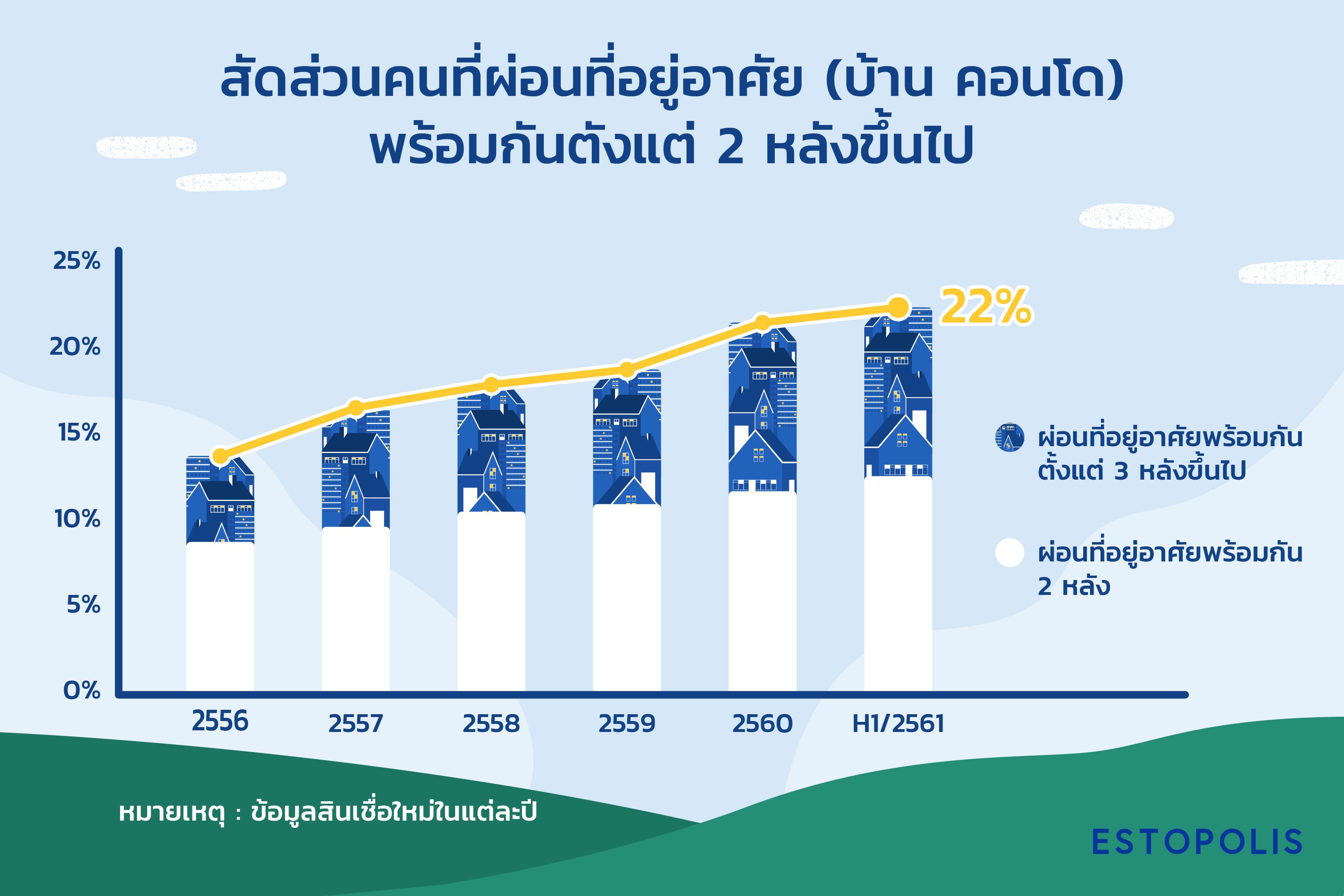

จากกราฟข้างต้น จะแสดงให้เห็นถึงจำนวนคนผ่อนบ้านและคอนโดพร้อมกันหลายหลังที่เพิ่มขึ้นต่อเนื่อง และปริมาณของผู้ที่ผ่อนบ้านมากกว่า 2 หลังขึ้นไปตั้งแต่ปี 2556 จนถึงปัจจุบัน ซึ่งยังคงมีทีท่าว่าจะทะยานสูงขึ้นอีกเรื่อยๆ จึงเป็นเหตุผลหลักที่ทำให้ธนาคารแห่งประเทศไทยไม่นิ่งนอนใจไปกับสถิติที่เกิดขึ้นนี้ และเคาะเกณฑ์สินเชื่อเพื่อที่อยู่อาศัยออกมาเพื่อเป็นรากฐานวัฒนธรรมด้านสินเชื่อ (credit culture) ที่ดีต่อไป

3 สาเหตุหลักที่ธนาคารแห่งประเทศไทยจำเป็นต้องปรับปรุงเกณฑ์สินเชื่อเพื่อที่อยู่อาศัย

พฤติกรรมดังกล่าว บ่งชี้ถึงข้อจำกัดของเกณฑ์การกำกับดูแลสินเชื่อเพื่อที่อยู่อาศัยในปัจจุบัน และธนาคารแห่งประเทศไทยตระหนักถึงความสำคัญในการดูแลความเสี่ยงที่สะสมในระบบการเงิน นอกเหนือจากการดูแลความมั่นคงของสถาบันการเงิน โดยให้ความสำคัญกับระดับการแข่งขันที่เหมาะสมในระยะยาว ซึ่ง 3 สาเหตุหลักที่จำเป็นจะต้องปรับปรุงเกณฑ์การกำกับดูแลก็เพื่อ...

- เพื่อลดดีมานด์เทียม ช่วยดีมานด์จริง เพื่อดูแลประชาชนที่ต้องการซื้อบ้านเพื่ออยู่อาศัยจริงๆ สามารถซื้อได้ในราคาที่เหมาะสม

- ยกระดับมาตรฐานการพิจารณาสินเชื่อเพื่อที่อยู่อาศัยของสถาบันการเงิน มุ่งสร้าง credit culture ที่ดี และดูแลความสามารถในการชำระหนี้ของภาคครัวเรือน

- เป็นมาตรการเชิงป้องกันเพื่อดูแลความเสี่ยงเชิงระบบ ซึ่งที่ผ่านมาปัญหาในภาคอสังหาริมทรัพย์เป็นหนึ่งในต้นตอสำคัญของวิกฤตเศรษฐกิจที่เกิดขึ้นทั่วโลก

แล้วใครบ้างที่จะได้รับผลประโยชน์จากเกณฑ์การกำกับดูแลสินเชื่อเพื่อที่อยู่อาศัยใหม่นี้

แน่นอนว่า...เมื่อมีการเปลี่ยนกฎเกณฑ์การกำกับดูแลสินเชื่อเพื่อที่อยู่อาศัย ก็ต้องมีผู้ได้รับผลกระทบครั้งนี้เช่นกัน แต่จะมีใครได้รับผลกระทบและได้รับมากน้อยแค่ไหนนั้นต้องตามไปดูกัน

ผู้ต้องการซื้อที่อยู่อาศัยเพื่ออยู่จริง (real demand)

ที่มา: unsplash

หากเราซื้อที่อยู่อาศัยเพื่อต้องการอาศัยอยู่จริงก็จะสามารถซื้อบ้านได้ในราคาที่เหมาะสมขึ้น เพราะความต้องการในการซื้อไว้เพื่อเก็งกำไรของเหล่านักลงทุนจะลดลง อีกทั้งยังทำให้เกิดการเตรียมพร้อมในการออมก่อนกู้ ซึ่งทำให้กู้ในระดับที่สามารถผ่อนชำระได้ และเป็นเจ้าของบ้านได้จริง

ที่มา: unsplash

ผู้ประกอบการอสังหาริมทรัพย์

ที่มา: unsplash

ที่มา: unsplash

ผู้ประกอบการสามารถปรับสู่สมดุลที่สอดคล้องกับความต้องการที่อยู่อาศัยจริงได้ ซึ่งจะช่วยลดความเสี่ยงจากอุปทานคงค้างในอนาคต สามารถวางแผนลงทุนได้อย่างเหมาะสม และลดความเสี่ยงจากโอกาสเกิดฟองสบู่ อธิบายอย่างง่ายๆ ก็คือ เมื่อความต้องการในการซื้อเพื่อลงทุนลดน้อยลง ผู้ประกอบการก็สามารถที่จะปรับเปลี่ยนการลงทุนให้เหมาะสมขึ้น เช่น อาจจะชะลอการเปิดตัวโครงการ หรือลงทุนสร้างในปริมาณที่น้อยลง เพื่อมุ่งขายให้กับ real demand มากขึ้น เป็นต้น

สถาบันการเงิน

สำหรับสถาบันการเงิน สิ่งที่มีผลเด่นชัดที่สุดก็คือ คุณภาพของสินเชื่อที่จะดีขึ้นตามลำดับ คุณภาพลูกหนี้ดีขึ้น และโอกาสความเสียหายจากความไม่แน่นอนของมูลค่าหลักประกันจะลดลง มีความสามารถในการรองรับความเสี่ยงเพิ่มขึ้น

ภาพรวมของเศรษฐกิจไทย

ที่มา: unsplash

แน่นอนว่าเมื่อองค์ประกอบด้านการลงทุนฝั่งอสังหาฯ ดีขึ้นก็ย่อมส่งผลให้สภาพเศรษฐกิจมีความเสถียรภาพมากขึ้นตาม ะมีการจัดสรรทรัพยากรการลงทุนที่ดีและมีประสิทธิภาพมากขึ้น เอื้อต่อการเติบโตอย่างยั่งยืนในอนาคต และคาดการณ์ว่า การปรับปรุงเกณฑ์การกำกับดูแลสินเชื่อเพื่อที่อยู่อาศัยครั้งนี้ก็จะมีแนวโน้มส่งผลที่ดีต่อเศรษฐกิจของประเทศไทยต่อไปในระยะยาวอีกด้วย

บทสรุปของการเปลี่ยนแปลงสินเชื่อเพื่อที่อยู่อาศัยครั้งนี้!

- คนที่ขอสินเชื่อเพื่อที่อยู่อาศัยสำหรับบ้านหลังแรก : จะไม่มีผลกระทบอย่างแน่นอน เว้นแต่ผู้ซื้อบ้านหลังแรกในราคาที่มากกว่า 10 ล้านบาท จะต้องวางเงินดาวน์มากกว่าบ้านที่ราคาต่ำกว่า 10 ล้านอีกเท่าตัว โดยจะอยู่ที่ 20%

- คนที่ขอสินเชื่อเพื่อที่อยู่อาศัยสำหรับบ้านหรือคอนโดหลังที่ 2 : หากมีราคาต่ำกว่า 10 ล้านและผ่อนไปแล้วเกิน 3 ปีจะได้วางเงินดาวน์เบาๆ อยู่ที่ 10% ซึ่งเท่ากับบ้านหลังแรก แต่ถ้าใครยังผ่อนมาไม่ถึง 3 ปีก็ต้องโดนเงินดาวน์ที่ 20% ส่วนใครเงินหนักอยากซื้อหลังที่ 2 ในราคามากกว่า 10 ล้านก็ต้องวางเงินดาวน์ที่ 20% เช่นกัน

- และหากอยากขอสินเชื่อเพื่อที่อยู่อาศัยหลังที่ 3 : ทางแบงก์ชาติก็ได้ชี้เป้า ว่ากลุ่มคนเหล่านี้อาจหวังผลตอบแทน ไม่ว่าที่พักอาศัยจะมีราคาเท่าไรก็จำต้องโดนวางเงินดาวน์ที่ 30% เท่ากันหมด

จากที่ฟังๆ ดูแล้ว สินเชื่อเพื่อที่อยู่อาศัยใหม่นี้ เห็นจะมีแต่ข้อดีมากกว่าข้อเสียซะอีก และถึงจะขัดใจเหล่านักลงทุน หรือกลุ่มดีเวลลอปเปอร์เพียงใด แต่ก็นับว่าส่งผลดีต่อวงการอสังหาฯ และเศรษฐกิจของประเทศไทยในระยะยาวไม่น้อย ซึ่งเราก็ต้องมารอดูกันต่อไปว่า หลังจากมีผลบังคับใช้ในเดือนเมษายนปีหน้าแล้ว ตลาดอสังหาฯ บ้านและคอนโดจะมีแนวโน้มไปในทิศทางใดกันแน่

ข้อมูลจาก www.bot.or.th

![รูป [PR EVENT] ใหม่สุด Top สุดในรุ่น MOVA MOVE AHEAD](https://static.estopolis.com/article/article_67d805bde5a63.jpg)