ESTOPOLIS I รวมวิธีจัดพอร์ตลงทุน ฉบับมนุษย์เงินเดือนยังไง ให้เก็บเงินทันก่อนวัยเกษียณ

26 March 2562

จัดพอร์ตลงทุน ฉบับมนุษย์เงินเดือน ใครว่าเป็นเรื่องยาก! ขอแค่เรียนรู้ Step ที่ถูกต้องเราก็สามารถทำได้

สำหรับคนวัยทำงานไม่ว่าจะเป็นในตำแหน่ง First Jobber หมาดๆ หรือจะกลายเป็นผู้จัดการที่มีลูกน้องในสังกัดมากมาย สิ่งหนึ่งที่เราเหล่ามนุษย์เงินเดือนตั้งความหวังไว้เหมือนๆ กันเลยก็คือ การเก็บเงินให้ได้เป็นกอบเป็นกำ ยิ่งถ้าใครเข้าใกล้วัยเกษียณมากขึ้นก็คงต้องเร่งตัวเองให้เก็บเงินได้มากๆ เพราะถ้าปล่อยตัวปล่อยใจไปกับช่วงชีวิตที่ยังมีแรงแบบนี้ในช่วงบั้นปลายชีวิตเราคงจะขาดเบี้ยไว้ยังชีพ หรือไม่ก็ตกเข้าสู่วัฏจักร 'เลี้ยงลูกมาก็ต้องให้ลูกหาเลี้ยง' กันต่อไปอีก

ดังนั้น การเริ่มต้นเก็บเงินแบบจริงจังจึงเป็นสิ่งสำคัญสำหรับคนวัยทำงาน ยิ่งเริ่มเร็วเท่าไรการออมเงินก็จะยิ่งมีประสิทธิภาพเท่านั้น หลายคนจึงหันมาศึกษาวิธีการออมเงินในรูปแบบต่างๆ ซึ่งมีให้เลือกกันค่อนข้างหลากหลายวิธีตามไลฟ์สไตล์และการยอมรับความเสี่ยงในการลงทุน (Investment Risk) ได้ของแต่ละคน และนี่คือขั้นตอนของการจัดพอร์ตลงทุน ฉบับมนุษย์เงินเดือนที่จะช่วยให้คุณวางแผนทางการลงทุนได้ดีขึ้น!

3 สูตรการจัดพอร์ตลงทุน ฉบับมนุษย์เงินเดือนท่องไว้ให้ขึ้นใจ

ก่อนการเริ่มจัดพอร์ตลงทุน มนุษย์เงินเดือนทั้งหลายควรรู้จักสูตรการเตรียมตัวก่อนการลงทุนเสียก่อน เพื่อกันการพลักตกม้าตายและลงทุนได้แบบไหลลื่นไม่มีสะดุด

'เงินลงทุน' ส่วนสำคัญสำหรับการจัดพอร์ตลงทุน ฉบับมนุษย์เงินเดือน

สูตรแรกที่ต้องรู้จักเลยก็คือ เรื่องของเงินลงทุน หลายคนชอบถามกันว่า มีเงิน 5000 บาทจะลงทุนอะไรดีบ้างล่ะ มีเงิน 1 แสนจะลงทุนอะไรดีบ้างล่ะ จริงๆ แล้วไม่ว่าจะมีเงินเท่าไรเราก็สามารถลงทุนได้ เพียงแต่ต้องเลือกรูปแบบให้เหมาะสมกับเงื่อนไขและสภาพความคล่องตัวทางการเงินของเรา รวมถึงเลือกการลงทุนในตัวที่ถูกต้อง

ยกตัวอย่างเช่น เราเลือกนำเงินไปลงทุนในพอร์ตหุ้น ก็ต้องเลือกลงทุนในหุ้นที่คิดว่าจะเติบโต อาจจะต้องคำนึงความเสี่ยงต่างๆ ที่เราจะรับไหวรวมเข้าไปด้วย และอย่าลืมศึกษารายละเอียดของการลงทุนในหุ้นให้ละเอียดว่าตัวไหนดี ตัวไหนเติบโต ใช้ระยะเวลาเท่าไรในการทำกำไร เป็นต้น

จำไว้ว่า การลงทุนไม่ใช่เรื่องยาก 'รู้เขารู้เรา' ลงทุนร้อยครั้ง ยังไงก็ได้กำไรร้อยครั้งอย่างแน่นอน

'ระยะเวลา' ตัวตัดสินที่สำคัญสำหรับการจัดพอร์ตลงทุน ฉบับมนุษย์เงินเดือน

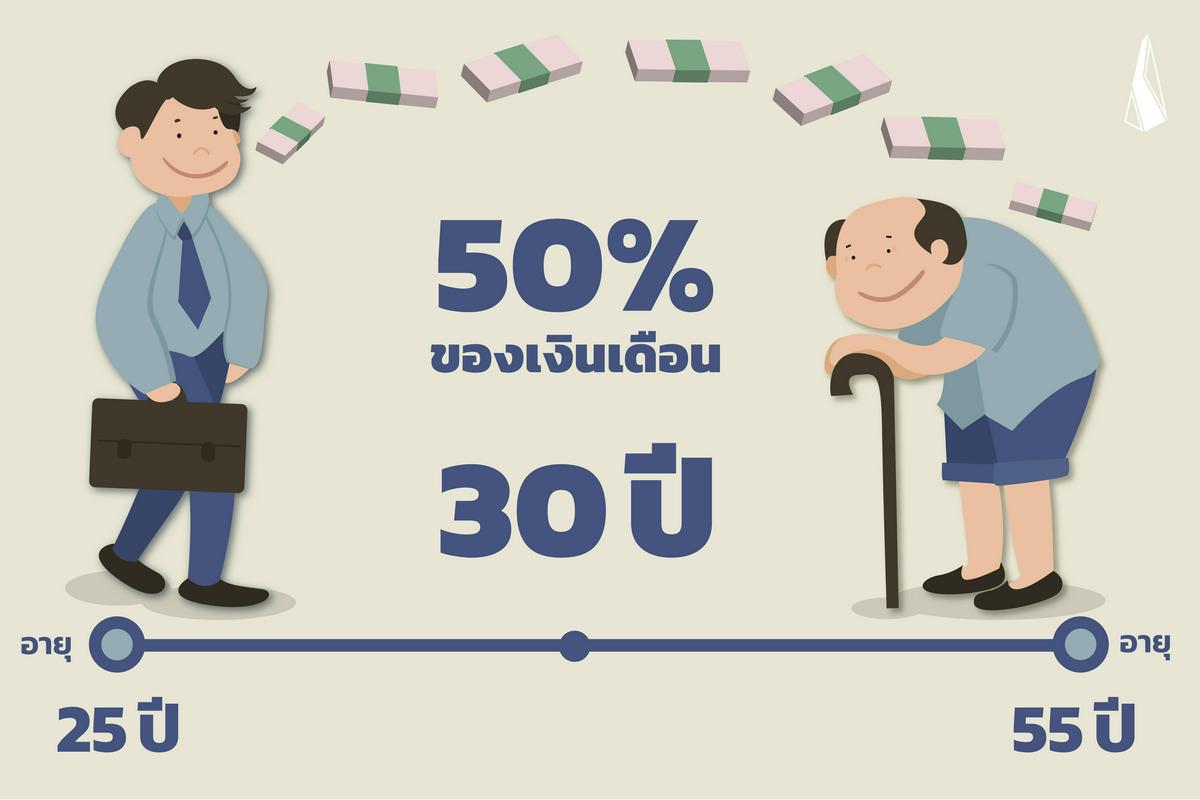

คำว่าระยะเวลาในที่นี้ เราหมายถึงระยะเวลาการทำงานทั้งหมดของชีวิตที่เราคิดไว้ ซึ่งส่วนนี้เป็นส่วนสำคัญรองลงมาจากเงินลงทุนที่จะช่วยทำให้เรา 'เลือก' ตัดสินใจว่าจะลงทุนอะไรได้ง่ายมากขึ้น โดยเราจะนำเลขระยะเวลาการทำงานนี้มาหาคำตอบว่า 'ต่อเดือนเราจะต้องเก็บเงินไว้เยอะขนาดไหน ในวัยเกษียณจึงจะมีเงินใช้ได้แบบไม่ขาดมือ'

เรามาลองคิดกันเล่นๆ ดูนะว่า...

- ตอนนี้คุณอายุเท่าไร

- อยากเกษียณอายุตอนอายุเท่าไร

- คิดว่าจะใช้ชีวิตอยู่บนโลกใบนี้นานขนาดไหน

- รวมถึงหลังเกษียณแล้วเราอยากจะใช้เงินตกต่อเดือนประมาณกี่บาท

ยกตัวอย่างเช่น...

- ตอนนี้คุณอายุ 25 ปี

- อยากเกษียณอายุตอน 55 ปี

- คิดว่าจะมีอายุยืนยาวประมาณ 80 ปี

- หลังเกษียณแล้วเราอยากจะใช้เงินตกต่อเดือนประมาณ 50,000 บาท (อย่าลืมคิดเผื่ออัตราเงินเฟ้อในอนาคตด้วยนะ)

นำทั้งหมดนี้มาคำนวณในสูตร (อายุขัย - อายุเกษียณ) x 12 เดือน = จำนวนเดือนหลังเกษียณ

หลังจากนั้นนำ จำนวนเดือนหลังเกษียณ x เงินตกต่อเดือนที่เราต้องการใช้หลังเกษียณ = จำนวนเงินที่ต้องหาทั้งหมดหลังเกษียณ ดังนี้

(80 - 55) x 12 = 300

300 x 50,000 = 15 ล้านบาท

เห็นตัวเลข 15 ล้านบาทที่ต้องเก็บแล้วอาจจะรู้สึกว่าเยอะ อย่างนั้นเรานำมาหารเฉลี่ยต่อเดือนกันดีกว่าว่า ตลอดระยะเวลาการทำงานทั้งชีวิตนี้ก่อนจะเกษียณเราจะต้องเก็บเงินเดือนละเท่าไร โดยใช้สูตร

อายุเกษียณ - อายุปัจจุบัน = ระยะเวลาการทำงาน (ปี)

หลังจากนั้นนำ ระยะเวลาการทำงาน (ปี) x 12 = ระยะเวลาการทำงาน (เดือน)

สุดท้ายนำ จำนวนเงินที่ต้องหาทั้งหมดหลังเกษียณ / ระยะเวลาการทำงาน (เดือน) = เงินเก็บต่อเดือนที่เราต้องเก็บได้ ดังนี้

55 - 25 = 30

30 x 12 = 360

15,000,000 / 360 = 41,666 บาท

จากตัวอย่างเราสามารถนำเงินที่เราต้องออมเฉลี่ยต่อเดือนไปวิเคราะห์และ จัดทำพอร์ตลงทุน ฉบับมนุษย์เงินเดือน ได้โดยตั้งเป้าเป็นเงินในจำนวนนี้ที่ควรเก็บได้ แต่ก็อย่าลืมคำนวณเงินลงทุน รูปแบบการลงทุน และความเสี่ยงจากการลงทุนให้ดีทุกครั้งก่อนตัดสินใจ

'ผลตอบแทนที่ได้ต่อปี' นี่แหละคือความสำเร็จจากการจัดพอร์ตลงทุน ฉบับมนุษย์เงินเดือน

หลังจากรู้แล้วว่า เราจะต้องเก็บเงินเท่าไรจึงจะพอใช้ในวัยเกษียณ คราวนี้ก็ถึงเวลามาศึกษารูปแบบการลงทุนต่างๆ ให้เข้าใจ โดยอาจจะคำนึงถึงผลตอบแทนที่ได้ต่อปีที่จะทำให้เราเข้าใกล้เป้าหมายมากขึ้น ซึ่งผลตอบแทนที่ได้ต่อปีมักจะขึ้นอยู่กับรูปแบบการลงทุนและระดับความเสี่ยงต่างๆ เสี่ยงมากก็มักจะได้มาก เสี่ยงน้อยก็ได้น้อย แต่ถ้าเรารู้จักการจัดพอร์ตลงทุนให้มีความมั่นคงและความเสี่ยงอยู่ในระดับที่รับไหว ต่อให้เป็นมนุษย์เงินเดือนมีเงินเก็บไม่เท่าไรก็สามารถทำให้งอกเงยและเห็นผลได้เหมือนกัน

จัดพอร์ตลงทุน ฉบับมนุษย์เงินเดือนให้ได้ผล

ในการจัดพอร์ตลงทุน ฉบับมนุษย์เงินเดือนที่ดี การรู้จักประเมินตนเองและกระจายความเสี่ยงเป็นเรื่องสำคัญ เพราะเมื่อพอร์ตหนึ่งขาดทุนเรายังสามารถนำเงินในพอร์ตอื่นๆ เข้ามาช่วยแก้ไขสถานการณ์ได้ ซึ่งการกระจายพอร์ตนี้ก็ไม่ได้หมายความว่า คุณเล่นหุ้นแล้วจะต้องลงแต่พอร์ตหุ้นอย่างเดียว เราควรคำนึงถึงระดับความเสี่ยงและสัดส่วนด้านการลงทุนเป็นหลัก ซึ่ง Estopolis ของเราได้แบ่งรูปแบบพอร์ตลงทุนที่น่าจะนำไปปรับใช้ได้ ออกมาเป็น 4 ประเภท ดังนี้

1. จัดพอร์ตลงทุน ฉบับมนุษย์เงินเดือนเชิงตั้งรับ

การจัดพอร์ตลงทุนในลักษณะนี้ เหมาะกับมนุษย์เงินเดือนอย่างเราๆ มากที่สุด เพราะเน้นความปลอดภัยเป็นหลัก ไม่เน้นลงทุนในรูปแบบที่มีความเสี่ยงสูง เพื่อหลีกเลี่ยงความผันผวนของทางตลาด และเศรษฐกิจต่างๆ ที่อาจจะเกิดขึ้นได้ตลอดเวลา เช่น การทำประกัน การซื้อ LTF, RMF เป็นต้น เพราะนอกจะได้ดอกเบี้ยเป็นค่าตอบแทนแล้ว เรายังได้ภาษีคืนหลังจากทำการลดหย่อนภาษีไปแล้วอีกด้วย

2. จัดพอร์ตลงทุน ฉบับมนุษย์เงินเดือนโดยใช้เงินสด

พอร์ตรูปแบบนี้จะเน้นการมีกระแสเงินสดช่วยหล่อเลี้ยงให้ชีวิตคุณมีความมั่นคง โดยเน้นให้เงินทำงานแทน เช่น การลงทุนในหุ้นที่มีการจ่ายปันผล หรือให้ผลตอบแทนรูปแบบอื่นกับผู้ถือหุ้นอย่างสม่ำเสมอ แต่ต้องเลือกตัวที่มีความมั่นคงสูงอย่าง หุ้นสื่อสาร หุ้นพลังงาน เป็นต้น ที่ชื่อว่าจะมีความเสี่ยงน้อย หรืออาจจะเป็นกลุ่มของอสังหาฯ ให้เช่า กองทุนปันผลต่างๆ ก็รวมอยู่ในพอร์ตประเภทนี้ด้วยเช่น ซึ่งพอร์ตลงทุนประเภทนี้จะทำงานได้ดีก็ต่อเมื่อ เราสะสมให้มีปริมาณรายได้เกินกว่ารายจ่ายต่อเดือนของเราไป ซึ่งจะช่วยทำให้เรามีอิสรภาพทางการเงินได้ไวมากขึ้น

3. จัดพอร์ตลงทุน ฉบับมนุษย์เงินเดือนแบบเติบโตสูง

สำหรับพอร์ตลงทุนประเภทนี้ เราขอเรียกมันว่า 'พอร์ตเปลี่ยนชีวิต' เพราะนี่คือพอร์ตที่มนุษย์เงินเดือนอย่างเราๆ จะต้องยอมรับกับความเสี่ยงสูง เพราะเน้นการเติบโตมากกว่าความปลอดภัย เช่น การลงทุนในหุ้นที่มีค่าเบต้าหรือระดับของการเคลื่อนไหวที่ผันผวนมากกว่าตลาด, การทำธุรกิจ, การทำ Start Up เป็นต้น ซึ่งการลงทุนในรูปแบบนี้เป็นการลงทุนที่ต้องรู้จักการบริหารความเสี่ยงเป็นอย่างดี เพราะหากทำพลาดเรามีโอกาสที่จะขาดทุนสูงมากด้วยเช่นกัน

4. จัดพอร์ตลงทุน ฉบับมนุษย์เงินเดือนด้วยการถือหนี้ดี

พอร์ตสุดท้ายนี้อาจจะเป็นพอร์ตเฉพาะเจาะจงสำหรับมนุษย์เงินเดือนที่สนใจการลงทุนอสังหาฯ ที่ต้องการสร้าง Passive Income แบบไม่ใช้เงินตัวเอง ด้วยการสร้างหนี้ดีจากการกู้เงินธนาคารเพื่อการลงทุนด้าอสังหาฯ อาจจะซื้อเพื่ออยู่อาศัยเองในอนาคต หรือลงทุนเก็บไว้เก็งกำไร เช่น เรากู้เงินมา 10 ล้านบาทเพื่อซื้ออสังหาริมทรัพย์ หลังจากนั้นผ่อนไปในระยะ 10 ปีด้วยการลงทุนปล่อยเช่าเท่ากับเราได้ห้องนั้นมาฟรีๆ จากรายได้ปล่อยเช่าที่หักลบกับจำนวนเงินกู้

ว่าแต่เราจะสร้างหนี้เท่าไรดี ถึงจะจ่ายไหว

สำหรับการสร้างหนี้ที่ดี ไม่ใช่แค่อยากจะกู้เท่าไรก็ทำได้ แต่เราควรป้องกันความเสี่ยงด้วยการสร้างพอร์ตที่ใช้เงินสดในการดำเนินการให้แข็งแรงมากพอจะโปะหนี้ที่เราจะก่อไว้ได้ จึงจะช่วยทำให้เราบริหารเงินได้แบบคล่องตัวมากขึ้น

Estopolis แนะนำ :

สนใจการลงทุนในรูปแบบอสังหาฯ ให้เช่า เพื่อสร้างกำไรที่มั่นคง แถมได้เป็นเจ้าของทรัพย์สินในอนาคต สามารถอ่านต่อได้ที่

ESTOPOLIS : 3 เช็กลิสต์สำหรับคนอยากปล่อยเช่า เช็กก่อนก็ดีนะ

ESTOPOLIS | เช็คด่วน! 10 พฤติกรรมลงทุนคอนโดปล่อยเช่าที่เสี่ยงเจ๊งมากที่สุด

ESTOPOLIS | ทำไมคอนโดปล่อยเช่าไม่ได้ซักที แล้วทำยังไงให้ปล่อยเช่าได้ง่าย

ESTOPOLIS | ลงทุนซื้อคอนโดแล้ว แต่ไม่รู้จะหาคนเช่าได้ยังไง เรามีวิธี

ก็หวังว่า รูปแบบการจัดพอร์ตลงทุน ฉบับบมนุษย์เงินเดือน นี้จะช่วยทำให้ทุกคนสามารถจัดสรรปันส่วนเงินเพื่อการลงทุนได้ดีขึ้น แต่ก็อยากให้จำไว้เสมอว่า การลงทุนมีความเสี่ยง แต่ถ้าหากตั้งใจ ตั้งเป้า และเรียนรู้อย่างมีวินัย รับรองว่า การลงทุนในแบบที่ใช่จะนำพาความสำเร็จมาสู่คุณได้อย่างแน่นอน

แต่ถ้ายังไม่มั่นใจในการตัดสินใจของตัวเอง อย่าลืมเช็คให้ชัวร์กับพอร์ตการลงทุนในสไตล์มนุษย์เงินเดือนที่เหมาะสมด้วยการทำแบบสอบถามความเป็นตัวคุณได้ที่ จำลองพอร์ตการลงทุนของคุณ จาก Kasikorn Asset Management พร้อมรับคำแนะนำด้านการลงทุนจากผู้เชี่ยวชาญได้เลย!

บทความที่เกี่ยวข้อง :

- ESTOPOLIS I อย่าถามว่า 'ลงทุนอะไรดีที่สุด' ถ้ายังตอบคำถามเหล่านี้ไม่ได้

- ESTOPOLIS I เรียนรู้ 3 ขั้นตอนเปลี่ยนชีวิตที่ติดลบสู่ความร่ำรวยด้วยการลงทุน

- ซื้อ 'กองทุนรวมอสังหาริมทรัพย์' เหมาะกับเราหรือไม่?

- เผยวิถีแห่งความสำเร็จของนักเทรดหุ้นมืออาชีพ 'กระทรวง จารุศิระ' ที่มีคนแค่ 0.1 % เท่านั้นที่ทำได้

![รูป [PR EVENT] ใหม่สุด Top สุดในรุ่น MOVA MOVE AHEAD](https://static.estopolis.com/article/article_67d805bde5a63.jpg)